Hypotéční trh - data, komentáře červenec 2021, srpen 2021, září 2021

Komentář k vývoji úrokových sazeb

Úrokové sazby stále rostou

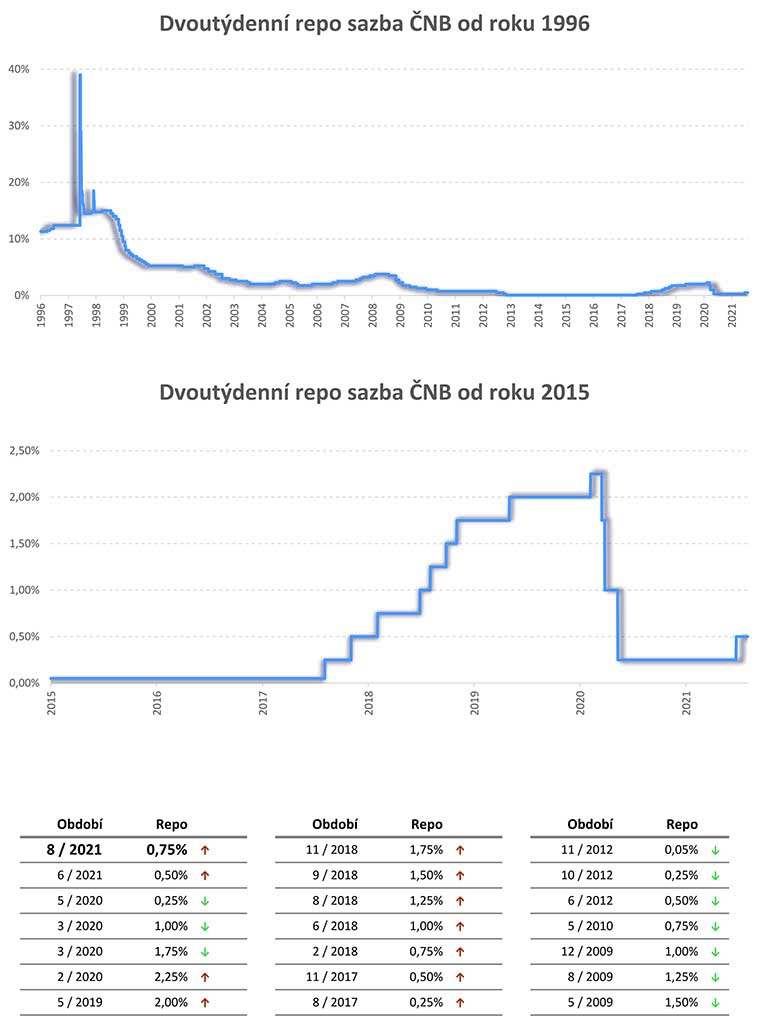

Na začátku srpna Česká národní banka již podruhé zvýšila jednu z klíčových úrokových sazeb - tzv. čtrnáctidenní repo sazbu. Pro zvýšení repo sazby o 25 bazických bodů (bps) hlasovali celkem 4 členové bankovní rady. Jeden člen pokládal za vhodnější zvýšení o 50 bps a dva členové by naopak repo sazbu ponechali bez zásahu:

"Po projednání situační zprávy bankovní rada České národní banky na svém jednání zvýšila dvoutýdenní repo sazbu o 25 bazických bodů na 0,75 %. Současně rozhodla o zvýšení lombardní sazby o 50 bazických bodů na 1,75 %, diskontní sazbu ponechala beze změny na 0,05 %. Pro toto rozhodnutí hlasovali 4 členové: J. Rusnok, M. Mora, T. Nidetzký a T. Holub. V. Benda hlasoval pro zvýšení dvoutýdenní repo sazby o 50 bazických bodů. Dva členové, O. Dědek a A. Michl, hlasovali pro ponechání úrokových sazeb beze změny." (zdroj citace: web České národní banky)

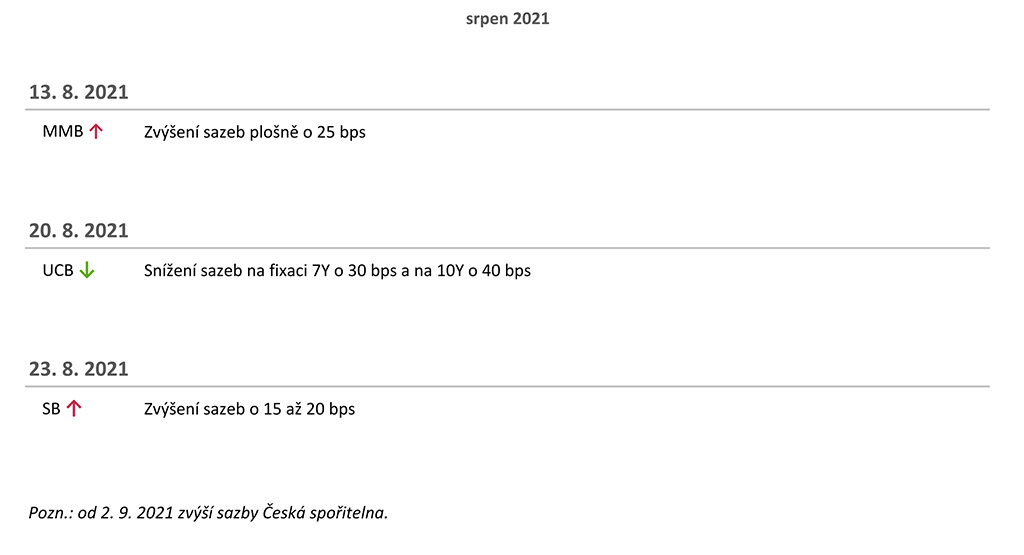

Pokud jde o banky, pak z pohledu změn úrokových sazeb se chovaly v srpnu velmi zdrženlivě. Z významnějších bank došlo ke změně sazeb pouze u tří - Moneta Money Bank, UniCredit Bank a Sberbank. V případě UniCredit Bank to však celkem překvapivě bylo směrem dolů - banka snížila delší fixace (7 a 10 let) o 0,3 až 0,4 procentního bodu.

Ze statistických údajů České národní banky je zcela zřetelně vidět trend rostoucích úrokových sazeb. Průměrná úroková sazba nových hypoték uzavřených v červenci činila 2,22 %. Od posledního minima sazeb v lednu 2021 tak průměrné úrokové sazby nových hypoték vzrostly o cca tři desetiny procentního bodu. Průměrná třímilionová hypotéka tak za poslední měsíce zdražila o asi 440 Kč měsíčně.

O něco příznivější úrokové sazby banky nabídnuly u refinancovaných úvěrů. Průměrná úroková sazba hypoték na refinancování uzavřených v červenci činila 2,09 %. Rozdíl mezi podmínkami nových hypoték a refinancování ukazuje neutuchající boj o prověřeného hypotečního klienta.

Změny vyhlašovaných sazeb ve vybraných bankách srpen 2021

Úrokové sazby hypotečních úvěrů

Úrokové sazby rostou kontinuálně již řadu měsíců.

Nové úvěry se v červenci uzavíraly v průměru za 2,22 % p. a. (pro srovnání červen byl 2,13 % p.a.).Refinancování v červenci bylo v průměru za 2,09 % p.a. (pro srovnání červen byl 2,04 % p.a.).

Výše uvedený graf je váženým průměrem úrokových sazeb nových hypotečních úvěrů a refinancování. Ovšem sazby nových úvěrů a refinů se přece jen do jisté míry liší. Průměrná sazba refinancování je typicky o něco nižší, než sazba nových úvěrů.

První důvod je nasnadě: refinancování je pro banky zajímavé, protože se jedná o prověřené klienty s dobrou platební morálkou. U takového klienta je jasná motivace snažit se o jeho získání pomocí cenové politiky.

Druhý důvod, který pro nedostatek dat nelze kvantifikovat, se skrývá v LTV. Přestože nejsou k dispozici statistiky o distribuci LTV u nových a refinancovaných úvěrů, z logiky věci vyplývá, že u refinancování bude průměr LTV nižší. Vliv mají rostoucí ceny nemovitostí a také fakt, že refinancované úvěry jsou částečně umořeny.

Sazby ve vybraných bankách k 1. 9. 2021

Jedná se o základní výchozí sazbu.Tato sazba je snížena o případnou slevu za objem (předpokládám výši úvěru 2 mil. Kč) a je snížena o případnou slevu za domicilaci.

Nastavení barevného gradientu je klasická funkce Excel. Barevnost však není nastavena s ohledem na všechna čísla v tabulkách, ale pro každou pozici zvlášť. Barva hodnoty nějaké banky pro fixaci 5 let a LTV 70 % je založena na porovnání sazeb na 5 let pro 70% fixaci všech bank.

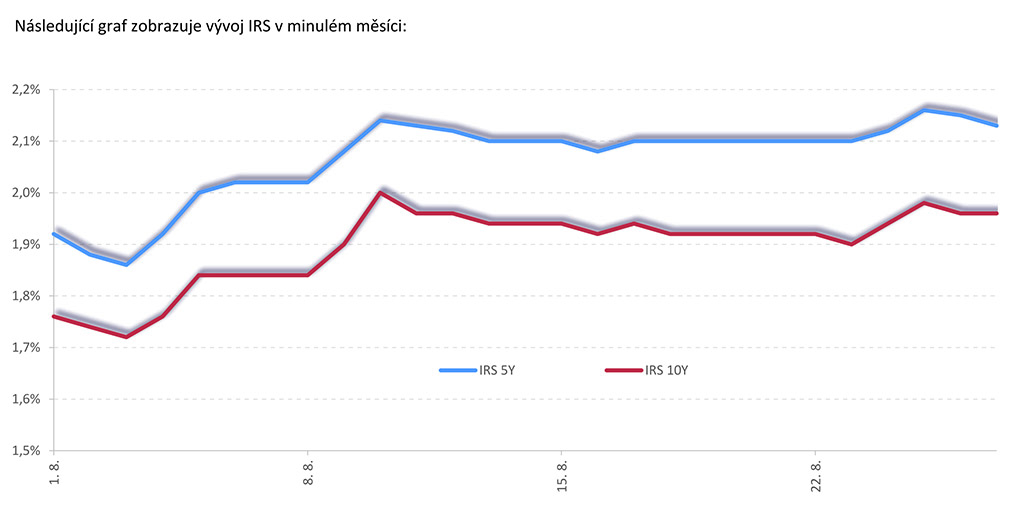

Cena úrokových swapů

Cenu zdrojů lze do jisté míry odvozovat od ceny tzv. úrokových swapů (IRS, interest rate swap).

Cena IRS již řadu měsíců roste a je jedním z důvodů pro růst úrokových sazeb hypoték. Nedávné zvýšení čtrnáctidenní repo sazby ze strany ČNB bylo dalším impulsem a pětileté swapy se již překročily hodnotu 2,1 %.

Objemy hypotečních úvěrů

Trh stále zůstává na výjimečně vysokých objemech. Zdůrazňovat, že v červenci již nedosáhl nového maxima a v porovnání s červnem skončil o pětinu níže by bylo zbytečné. To není ta správná pointa. Správnou pointou je to, že i v červenci trh setrval na prakticky dvojnásobku dlouhodobějšího průměru. Dá se čekat, že díky trendu rostoucích sazeb se bude situace kolem vysokých objemů stabilizovat a trh se bude vracet na rozumnější úroveň.

Pečlivě sledovanou kategorií je objem resp. podíl refinancování.

V červu došlo k výraznějšímu poklesu objemu refinancovaných úvěrů. Je to bezesporu důsledek rostoucích sazeb. Refinancování nad rámec běžného kolotoče hypoték s končící fixací se stává méně a méně zajímavým. Citlivost refinancování na růst sazeb je rozhodně vyšší, než u nových hypoték. U nových hypoték hraje roli cena nemovitostí a nákupní apetit klientů. I při rostoucích sazbách může zájem o hypotéky růst. Konec konců, v minulých měsících jsme toho byli svědky.

Ale u refinancování (zvláště mimo konec fixace) je prakticky jediným motivátorem sazba. Proto se dá čekat, že objem a podíl refinancovaných úvěrů se s rostoucími sazbami bude vracet na měsíční objemy kolem 4 mld. Kč.

Vývoj fixací úrokové sazby

Volba různých dob fixace úrokové sazby prošla v posledních letech výraznými změnami. Významným mezníkem byla účinnost zákona 257/2016 Sb. o spotřebitelském úvěru. Do účinnosti tohoto zákona bylo velmi nákladné, pokud klient potřeboval hypoteční úvěr předčasně splatit. Nemám nyní na mysli refinancování, ale mám na mysli situace, kdy klient potřeboval prodat stávající nemovitost z nějakých osobní či rodinných důvodů.

Klienti ztratili nejzásadnější důvod obav z dlouhé fixace úrokové sazby a pro banky se tento segment díky většímu zájmu klientů stal zajímavějším. Delší fixace jsou většinou o něco dražší, než kratší fixace, ale v současné době je rozdíl poměrně malý a značné části klientů dává smysl přijmout trochu horší, ovšem stále velice zajímavou sazbu, a mít jistotu, že podmínky se nezmění po co možná nejdelší dobu.

Podíl fixací s dobou delší, než 5 let se od roku 2016 více, než zdvojnásobil a to především na úkor krátkodobých fixací s dobou do tří let včetně.

Nevýkonné hypoteční úvěry se drží výborně

Objem i podíl nevýkonných hypotečních úvěrů i v červenci dále klesal

O negativních dopadech posledního roku a půl do ekonomiky nemůže být pochyb. Přiznám se, že v období lockdownu jsem uvažoval, jakým způsobem se projeví do schopnosti splácet hypotéky. Delší dobu se nevýkonné hypoteční úvěry pohybovaly na velmi příznivých hodnotách, které bylo možno jen velmi těžko nějak významněji ještě zlepšovat. V tomto kontextu jsem čekal zhoršení situace.

Nějakou dobu situaci podrželo úvěrové moratorium, kdy klienti, kteří se cítili ohroženi, měli možnost pozastavit splátky až na 6 měsíců. Úvěrové moratorium skončilo v říjnu 2020 a skutečně následně došlo ke zhoršení objemu a podílu nevýkonných hypotečních úvěrů. Ale hodnoty se až pozoruhodně drží.

Objem nevýkonných hypoték sice od listopadu 2020 do května 2021 rostl, ale díky rekordním objemům sjednávaných hypoték se podíl snižoval. V měsíci červnu však došlo nejen k dalšímu poklesu podílu, ale snížila se i absolutní hodnota. A v červenci tento trend dále pokračuje - podíl nevýkonných hypotečních údajů poklesl o dalších 200 mil. Kč.

Pokud se nám podařtí vyhnout dalším omezením ekonomiky a dalším lockdownům, máme ohledně dalšího vývoje důvody k optimismu. Doufejme, že ne neoprávněnému.

Ceny nemovitostí rostou stále vysokým tempem

Jak ukazuje index cen nemovitostí zveřejňovaný Hypoteční bankou pod názvem HB index, stále dochází k průdkému růstu cen nemovitostí.

Ceny bytů se meziročně zvýšily o bezmála 15 %. O něco menší růst cen zaznamenaly rodinné domy, jejichž průměrné ceny se meziročně zvýšily o cca 13 %.

Nejvíce však rostly ceny pozemků. Meziroční zvýšení ceny dosáhlo hodnoty 18,7 %.

Zajímavý postřeh z této oblasti uvádí Hypoteční banka na svém webu. Nechala si provést průzkum, ze kterého vyplynulo, že zájemci o nemovitost mají obecně velmi zkreslené představy o tržních cených. Detaily včetně infografiky na webu Hypoteční banky.

https://www.hypotecnibanka.cz/o-bance/pro-media/hb-index/hb-index-pozemky-mezirocne-zdrazily-teme1/